Glossário BEN

1. CONCEITOS ECONÔMICOS

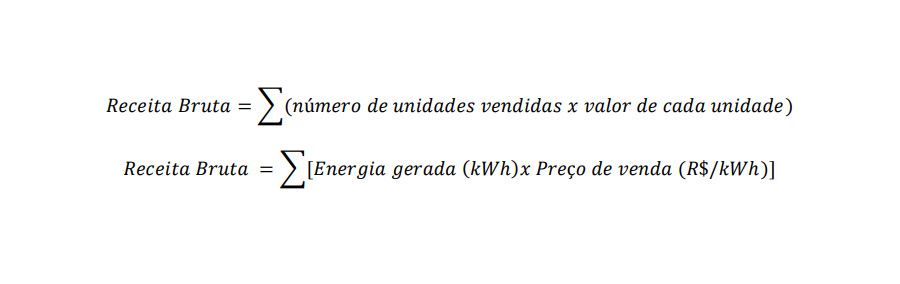

RECEITA BRUTA

A divulgação dos relatórios e resultados de uma empresa ocorrem dentro da Demonstrativos de Resultados do Exercícios (DRE). Nesse sentido, o documento é uma das ferramentas utilizadas para apurar a receita bruta, receita líquida, dentre outras.

A receita bruta é o valor referente a venda de produtos ou prestação de serviços contabilizados em um período. Ou seja, é o faturamento da empresa sem a incidência de nenhum outro desconto. Portanto, o valor bruto da receita demonstrará a quantidade de dinheiro que entra no caixa do empreendimento.

A receita bruta é um indicador importante, pois ele reflete os resultados das operações feitas na empresa. Isso porque a receita dos serviços prestados e venda de produtos são a ilustração da atividade organizacional. Sendo assim, pode-se dizer que esse valor funciona como indicador geral do desempenho para determinadas empresas. É a partir desse indicador, por exemplo, que é possível conhecer o lucro ou prejuízo financeiro da

empresa. No âmbito do presente documento, a Receita Bruta nada mais é que o somatório da quantidade de produtos vendidos ou serviços prestados multiplicado pelo preço unitário do produto vendido ou do serviço prestado, sendo adquirida a partir da seguinte fórmula:

É importante identificar o quanto de dinheiro está entrando com a receita bruta, mas se atentar para o quanto irá sair do caixa também. As despesas, descontos e impostos dirão qual será a meta de vendas para que uma determinada empresa gere o lucro no DRE.

RECEITA ACESSÓRIA

Sendo parte integrante da componente Receita Bruta Total, as chamadas receitas alternativas, complementares, acessórias ou derivadas de projetos associados correspondem a um conjunto de valores cujo recebimento decorre da exploração de atividades econômicas relacionadas tangencialmente à execução de um contrato de concessão. A qualificação alternativa, complementar ou acessória – alguns utilizam ainda a expressão ancilar – decorre do fato de o objeto contratual identificar-se com uma atividade diversa daquela geradora desse tipo de receita. Daí a existência de uma atividade principal: que identifica o objeto ou o escopo central do contrato, desenvolvida pelo contratado e geradora de receitas principais – tarifas, contraprestações, subvenções ou subsídios – e atividades acessórias: geradoras de receitas acessórias, tangentes ou relacionadas ao escopo do contrato, mas não identificadas com este.

Por vezes a exploração dessas receitas decorre de projetos mais complexos, de maior autonomia, mas também relacionados ao objeto da concessão, e que, para sua efetivação, importam na realização de investimentos específicos pelo concessionário. São os chamados projetos associados. É o caso, por exemplo, da exploração de um hotel ou de um shopping center associada à concessão de um aeroporto; de um empreendimento imobiliário (implantação ou renovação de uma área urbana) ou de um parque de diversões, associados à construção de uma linha de metrô; das receitas provenientes da revenda de material reciclado e da geração de energia pelo concessionário dos serviços de destinação final de resíduos sólidos domiciliares, das receitas excedentes da compensação de energia elétrica em um empreendimento solar fotovoltaico, entre muitas outras hipóteses.

A exploração de receitas alternativas é, portanto, um elemento típico dos contratos de concessão, mas, é importante dizer, não há proibição legal de que outros contratos, a depender de seu escopo, prazo de execução e complexidade também as incorporem ao conjunto de direitos e deveres do particular contratado.

IMPOSTOS E DEDUÇÕES

Incididos em relação a Receita Bruta, os impostos e deduções requerem muita atenção, pois impacta fortemente a geração de caixa de uma empresa. Nesse campo podem ser considerados as devoluções de vendas, os abatimentos e os impostos e contribuições incidentes sobre as vendas.

O presente estudo considerou para o campo de impostos e deduções, os valores correspondentes ao ISS, ICMS, PIS, COFINS e DEDUÇÃO DE RECEITAS ACESSÓRIAS, conforme dados apresentados nas premissas contábeis.

Projetada a Receita Bruta e conhecidos os Impostos e Deduções, a Receita Líquida é apenas a Receita Bruta deduzida subtraída dos Impostos e Deduções.

Receita Líquida = Receita Bruta – Impostos e Deduções

É um campo muito importante e que merece atenção, pois é esse o recurso financeiro disponível para abastecer toda a operação do empreendimento, ou seja, deduzir os custos de OPEX, abater variáveis de financiamento, distribuir entre os sócios e assim por diante.

DESPESAS ADMINISTRATIVAS

Despesas administrativas são os gastos gerais de uma empresa que não estão ligados diretamente a produção. São exemplos gasto com conta telefônica, recepção, limpeza e departamento jurídico, departamento administrativo, etc.

De forma geral, em um DRE são separadas as despesas de uma empresa em operacionais e administrativas. As despesas operacionais são os gastos para produzir produtos e serviços. Ou seja, estão ligados a atividade fim da empresa. Já as despesas administrativas são os gastos que envolvem o funcionamento da empresa de forma indireta. Não obstante, alguns gastos podem ser considerados híbridos, já que fazem parte tanto da operação da

empresa como da sua parte administrativa.

A análise das despesas de uma empresa leva a um conceito importante em microeconomia que é chamado economia de escala. Em suma, a escalabilidade significa que, quanto mais uma empresa produzir, menor é o seu custo por unidade. Logo, o aumento de sua produção a torna mais competitiva. Dessa forma, negócios que possuem um alto custo fixo se beneficiam da alta produção por ganharem escala, tornando-se mais competitivos.

Por fim, as despesas administrativas são os gastos indiretos de uma empresa com a sua produção. Sendo, portanto, gastos que os gestores buscam cortar ou diluir com uma alta produção para ganhar lucratividade.

DEPRECIAÇÕES

Correspondem aos campos e valores indicados como imobilizados no CAPEX. As depreciações são distribuídas ao longo do tempo no DRE, de forma que uma determinada empresa não fique insolvente.

A depreciação é a perda de valor de um bem decorrente de seu uso, do desgaste natural ou de sua obsolescência. Na contabilidade das empresas, essa depreciação é registrada como um percentual do valor contábil do bem que é descontado ao longo do tempo, de acordo com sua expectativa de vida útil.

A depreciação se aplica no caso dos bens que compõem o ativo permanente da empresa, aqueles que foram adquiridos com a expectativa de serem usados por mais de um ano. Em geral, o ativo permanente costuma corresponder ao ativo imobiliário, ou seja, os bens que garantem as atividades da empresa e que são usados visando obter benefícios econômicos. Alguns exemplos são os imóveis, as máquinas e equipamentos e os veículos.

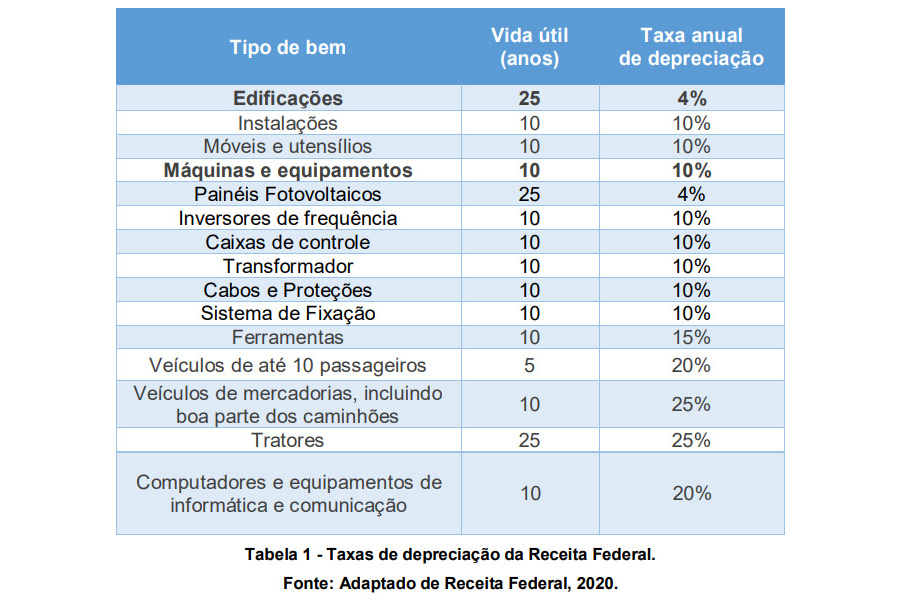

Para fins tributários, a depreciação deve ser registrada no balanço das empresas de acordo com as regras e os limites estabelecidos na legislação fiscal. É a Receita Federal quem determina qual a vida útil estimada de um bem e, com base nela, sua taxa anual de depreciação.

A depreciação pode começar a ser contada a partir da instalação do bem e, ao final do período de vida útil, não poderá ultrapassar o custo de aquisição do ativo.

De acordo com as tabelas da Receita Federal, a estimativa de vida útil é de 25 anos no caso dos imóveis, de 5 anos no caso dos veículos e dos computadores e de 10 anos para a maioria das máquinas, equipamentos, móveis e utensílios. A Tabela 1 mostra a taxa de depreciação anual de alguns dos principais bens, segundo as regras da Receita.

Um ponto de observação é que na área de finanças existem dois tipos de regime: Competência e Caixa. No primeiro, uma receita ou despesa impacta o DRE no momento do reconhecimento da mesma, ou seja, no momento da fatura. Já no regime de caixa, só vale a efetiva entrada de caixa ou o efetivo desembolso. Além disso, há a necessidade da relação entre receita e custo, ou seja, toda receita gerada deve estar relacionada a um desembolso ocorrido.

Em termos de caixa, uma empresa que realiza um investimento pesado, tem de imediato o desembolso relativo ao investimento feito, mas somente terá a entrada de caixa gerada por este investimento em um segundo momento. Em termos de competência, esse desembolso relativo ao investimento deverá ser atrelado à receita gerada ao longo da vida útil do investimento. Surge desta forma, a figura da depreciação.

O cálculo da depreciação envolve o investimento feito e o período de tempo durante o qual entende-se que haverá geração de receita por conta do investimento realizado. Ela representa o investimento realizado distribuído ao longo do tempo de depreciação estabelecido por lei, durante o período no qual o ativo será capaz de gerar receitas. Essa é a chamada depreciação linear, que é amplamente usada pelas empresas.

Assim, apesar do cálculo da depreciação ser extremamente simples, é necessário projetar todo o plano de investimentos da empresa para suportar o plano de expansão de receitas.

A depreciação é um item não monetário, ou seja, não há de fato um desembolso relativo a esse item do DRE, da mesma forma que ocorre com os Custos e as Despesas. No entanto, a importância do correto cálculo da Depreciação é por conta do impacto no Imposto de Renda, pois, para fins de DRE, tudo ocorre como se a Depreciação fosse um item de custo, ou seja, é um redutor do Lucro Tributável pois, reduz o montante sobre o qual será aplicada

a alíquota de Imposto de Renda.

As taxas de depreciação utilizadas que constam no sistema de controle do Ativo Imobilizado ou planilhas alternativas do cálculo da depreciação acumulada, devem estar em conformidade com a Instrução Normativa – IN SRF 162/1998 e IN SRF 130/99. Em muitos casos, utiliza-se uma taxa menor que a legislação permite, pagando-se mais tributos (LUNELLI, 2020).

O presente estudo considerou no âmbito da depreciação taxas anuais de 4% para obras civis, com durabilidade de 25 anos e valor residual de 10% em ralação ao valor total do bem; taxas anuais de 10% para equipamentos (kit fotovoltaico), com durabilidade de 10 anos e valor residual de 10% em ralação ao valor total do bem, taxas anuais de 10% para equipamentos administrativos, com durabilidade de 10 anos e valor residual de 10% em

ralação ao valor total do bem.

RECEITAS FINANCEIRAS

As Receitas Financeiras são as receitas advindas da aplicação do caixa disponível da empresa. Para a projeção destas receitas, é necessário conhecer o caixa efetivamente disponível ao fim de cada ano e esse cálculo só será possível após calcular todos os fluxos de caixa da empresa (fluxo de caixa dos ativos, fluxo de caixa aos credores e fluxo de caixa aos acionistas).

De forma geral, o caixa da empresa é investido em aplicações de renda fixa através dos títulos privados. Estes, por apresentarem um risco mais elevado do que os títulos do tesouro possuem melhor rendimento. Além disso, proporcionam condições mais flexíveis como resgate antecipado e período de investimento diferenciado. Os principais são: CDB, LCI, LCA, Debentures, CRI, LF e LH.

Uma carteira de investimento, com títulos privados bem diversificados consegue obter uma remuneração atrativa, podendo ser acima de 100% do CDI, ou seja, ultrapassar a taxa de juros. Entretanto, o presente estudo não contempla receitas financeiras.

RESULTADO FINANCEIRO

O resultado financeiro representa o lucro ou prejuízo envolvendo as atividades não operacionais da empresa. Isto é, resultados obtidos de atividades que não guardam relação direta com a operação.

A composição desse resultado é, de forma geral, dada pelas receitas financeiras menos as despesas financeiras. As receitas financeiras podem ser provenientes dos investimentos monetários como aplicações financeiras de curto, médio e longo prazo. Empresas que geram muito caixa podem oferecer um valor relevante proveniente dessas aplicações. Já as despesas financeiras são geradas principalmente pelos passivos onerosos. Isto é, os gastos que possuem algum compromisso de pagamento de juros com credores como empréstimos, financiamentos ou debêntures.

Também podem estar presentes as variações cambiais no período, decorrentes do descasamento de moeda entre ativos e passivos. Além disso, a empresa pode realizar algumas operações no mercado futuro, como o hedge cambial, caso ela realize exportação ou importação.

É importante ressaltar que as variações cambiais podem impactar de forma significativa o resultado financeiro em períodos de instabilidade macroeconômica, principalmente em empresas que possuem operações com moeda estrangeira.

Ao analisar os resultados financeiros, é possível entender os resultados da gestão financeira da empresa. Dessa forma, compreende-se o efeito da alocação de caixa e os juros que foram pagos em dívidas.

É importante ressaltar que um resultado financeiro negativo não é necessariamente ruim. Uma empresa com uma dívida equilibrada pode ser uma empresa saudável que traz retorno aos acionistas. Além disso, essa dívida pode estar está sendo utilizada para impulsionar um possível lucro no futuro.

Ao mesmo tempo, um resultado positivo não é obrigatoriamente bom. Uma empresa pode ter muito dinheiro em caixa, gerando rendimentos para ela, mas ao mesmo tempo não está aumentando sua receita e fazendo suas margens crescerem.

Para o investidor, é importante a observação dos dados e entendimento dos riscos que a empresa está correndo. Uma empresa bem alavancada, pagando juros altos, pode não honrar com seus compromissos no futuro e ter prejuízos. Ao mesmo tempo que uma empresa com bastante caixa pode ser uma escolha mais conservadora para o investidor.

O presente estudo considera as informações apresentadas nas premissas financeiras para obtenção do resultado financeiro, que envolve valores de Capital de Terceiros, Capital de Giro, Juros, Amortização e Prestações.

EBITDA

Após projetar a Receita Líquida e os Custos/Despesas, pode-se calcular o Earning Before Interest, Taxes, Depreciation and Amortization (EBITDA) ou Lucro Antes de Juros, Depreciação e Amortização (LAJIDA). Contudo é importante ressaltar que o desempenho de uma empresa ao longo do ano normalmente é composto por várias linhas de receitas e despesas, ou seja, o negócio fatura com a venda de seus produtos e serviços, é também com o rendimento de aplicações de caixa não utilizado.

Outro ponto em observação é de que uma empresa também pode ter empréstimos ativos para operacionalizar suas atividades, como, por exemplo, o capital de giro. Os juros que precisam ser pagos são despesas que entram no balanço e compõem seu resultado final.

Nesse entendimento, tanto o ganho com aplicações financeiras e tanto a despesa com juros de um empréstimo, afetam o lucro líquido da empresa, mesmo não sendo diretamente relacionados com a linha de produção ou o desempenho dos colaboradores da área comercial. O EBITDA surge como uma forma de possibilitar o entendimento de como anda a operação de uma determinada empresa de fato, permitindo que um investidor saiba quão eficiente é a produção.

Para os investidores que estão analisando empresas com ações listadas na bolsa, esse é um aspecto importante. É acompanhado com tanta atenção quanto a dispensada ao lucro líquido. A geração de caixa mede a capacidade de produzir recursos das companhias e permite uma visão sobre o seu desempenho de fato. O lucro líquido, por sua vez, absorve o impacto de vários acontecimentos que vão além da performance da empresa em si, como

variações cambiais ou venda de ativos, entre outros.

Para o cálculo de EBITDA, se utiliza a fórmula a seguir:

EBITDA = Lucro Operacional Líquido + Depreciações + Amortizações

MARGEM EBITDA

A margem EBITDA é calculada dividindo o valor do EBITDA em reais pelo valor da receita da empresa no período analisado. Ela dá uma ideia de que fatia da receita foi realmente transformada em geração de caixa pela companhia.

É comum que os investidores e analistas olhem com atenção para a margem EBITDA uma vez que ela permite comparar empresas diferentes. Isso porque o EBITDA, em reais, pode ser muito maior em uma empresa grande do que em uma empresa pequena. No entanto, o número por si pode não significar muita coisa sozinho. Comparado com o valor da receita, ele diz muito mais sobre o nível de eficiência da empresa em gerar caixa.

EBIT

Também chamado de lucro operacional, o EBIT demonstra o lucro que a empresa obteve com as atividades efetivamente ligadas ao negócio, excluindo ganhos ou despesas não relacionadas a isso.

EBIT = Receita Líquida – Custo dos Produtos Vendidos – Despesas Operacionais

EBIT = EBITDA – Depreciações

A depreciação é retirada da conta do EBIT (no momento em que se subtraem as despesas operacionais da receita de vendas). Mas, na prática, mesmo que um bem de uma empresa tenha perdido valor ao longo do tempo, isso não tem um impacto do seu caixa. Enquanto o EBIT ou lucro operacional é uma medida contábil do resultado da empresa com suas atividades principais, o EBITDA representa uma métrica da geração de caixa operacional pela companhia.

LUCRO ANTES DO IMPOSTO DE RENDA (LAIR)

Linha da demonstração financeira responsável por encontrar o resultado de determinado exercício antes da aplicação dos impostos por parte do governo, ou seja, o LAIR traz o resultado obtido por um negócio sem a aplicação das taxas financeiras que acontecem na aplicação da cobrança de impostos, como, por exemplo, o Imposto de Renda.

O LAIR é importante na medida em que funciona como mais um indicador financeiro que pode ser acompanhado e fiscalizado. Além disso, permite entender qual é o montante de capital que é destinado ao governo nessa cobrança. Não obstante, o indicador traduz o resultado operacional, apresentando se o período foi positivo ou negativo em termos do negócio em si, desconsiderando outras questões financeiras.

Pode ser calculado pela fórmula a seguir:

LAIR = EBIT + Receitas Financeiras – Despesas Financeiras (Juros)

Assim como os Impostos e Deduções sobre Vendas, mencionados anteriormente, o IRPJ, IRPJ Adicional e CSLL (Impostos indiretos) merecem atenção pois dependendo da região do país é possível obter alguma isenção por alguns anos como forma de fomento da região. Vale ressaltar que os créditos de PIS/COFINS não utilizados para abater os Impostos sobre Vendas podem ser usados para abater o IRPJ no caso da tributação do Lucro Real.

Outro ponto de observação é em relação ao IRPJ adicional que é considerado em valores que excedem ao valor resultante da multiplicação de R$ 20.000,00 pelo número de meses do período de apuração, sendo incidida uma alíquota extra de 10%, conforme dados apresentados nas premissas contábeis do presente documento.

RESULTADO LÍQUIDO

Apresentado no DRE, o Resultado Líquido de uma empresa pode ser entendido como o lucro efetivo do período apurado no relatório. Considerado como o último nível de resultado da demonstração, exposto logo após o LAIR.

Válido ressaltar que a diferença entre o Resultado Líquido geral e o operacional é que o primeiro efetivamente significa lucratividade, enquanto o segundo é um resultado específico das vendas, excluindo outras várias despesas relacionadas a elas ou não, após a subtração de impostos e devoluções.

FLUXO DE CAIXA

Para uma empresa, Fluxo de Caixa é o movimento de entradas e saídas de dinheiro do caixa da mesma. Para um bom controle de fluxo de caixa, é necessário garantir registros detalhados e organizados de ganhos e gastos.

Segundo o Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (SEBRAE), entidade que acompanha de perto o desenvolvimento das MPEs, é importante o uso e a manutenção do fluxo de caixa, uma vez que possibilita:

1. Prever, planejar e controlar entradas e saídas em um período determinado;

2. Avaliar se o recebimento por vendas será suficiente para cobrir gastos assumidos e

previstos;

3. Antecipar decisões quanto à falta ou à sobra de dinheiro;

4. Descobrir se a empresa está trabalhando com aperto ou folga financeira;

5. Ter subsídios para ajustar o preço de venda para cima ou para baixo;

6. Verificar a possibilidade de realizar promoções e liquidações;

7. Confirmar se os recursos financeiros próprios serão suficientes para tocar o negócio

ou se há necessidade de buscar dinheiro extra.

A existência desse fluxo é essencial para que o negócio alcance resultados eficientes, pois ele funciona como um mapa sobre as movimentações financeiras ao demonstrar as fontes do capital e onde ele está sendo aplicado.

FLUXO DE CAIXA OPERACIONAL

Demonstra os resultados obtidos a partir do fluxo gerado pelas receitas e despesas da organização em um período de tempo selecionado. Seu cálculo envolve o Lucro antes de Juros e Imposto de Renda (LAJIR), que mede os ganhos obtidos pela empresa na forma de juros.

A equação do fluxo de caixa operacional indicada como:

LAJIR + Desvalorização – imposto do LAJIR

O seu resultado é chamado de lucro operacional e também pode ser encontrado no DRE. É importante saber que ele não contabiliza os investimentos realizados pela empresa ou a necessidade de capital de giro.

FLUXO DE CAIXA DIRETO

Esse fluxo constitui uma das mais populares análises de caixa e é amplamente utilizado no meio corporativo. Nessa ferramenta, são registrados os recebimentos e pagamentos brutos, que são aqueles antes dos descontos. Sua principal vantagem consiste no fato de que as movimentações são registradas em diferentes categorias, definidas de acordo com a natureza contábil, como tributos, recebimentos de clientes, contas a receber, encargos sobre empréstimos, duplicatas descontadas etc. Tais categorias ficam disponíveis diariamente para o empreendedor, o que facilita o estudo acerca da saúde financeira e melhora a tomada de decisões.

FLUXO DE CAIXA INDIRETO

A análise desse fluxo é baseada no lucro ou prejuízo apresentado no Demonstrativo de Resultados do Exercício (DRE), que fornece uma síntese dos resultados operacionais e não operacionais da empresa no seu exercício fiscal (ano de exercício orçamentário).

Esse fluxo ajusta itens econômicos como amortizações, depreciações e variações nas contas do patrimônio. Essas são contas que afetam os lucros, mas não o caixa; por isso, o fluxo é chamado de indireto. Apesar de seu cálculo ser simples, ele está sujeito a grandes modificações.

FLUXO DE CAIXA PROJETADO

É uma estimativa da futura situação financeira da entidade em um determinado tempo. Na prática, o empreendedor estuda as entradas e saídas de capital no momento de análise (presente) e constrói uma visão futura do negócio. Contudo, para formar uma projeção precisa, é preciso acumular um grande volume de informações, como as mudanças sazonais nas vendas, fatores internos e externos que podem impactar as movimentações etc.

A partir do fluxo projetado, o empreendedor pode antecipar estratégias, planejar a realização de pagamentos, identificar riscos que poderão comprometer a saúde do negócio e evitá-los, planejar investimentos, otimizar e organizar seus recursos etc.

FLUXO DE CAIXA LIVRE

Determina a capacidade de um negócio para gerar resultados positivos de curto, médio e longo prazo. Como o nome indica, esse fluxo constata o valor que ficou “livre” após o pagamento de todas as obrigações da empresa. O valor encontrado normalmente é utilizado para pagar os dividendos dos acionistas ou saldar eventuais dívidas da organização, mas é possível elaborar novas estratégias para aplicar o capital excedente, como investimentos em projetos. No caso de balanços negativos, também permite a criação de estratégias corretivas.

FLUXO DE CAIXA DESCONTADO

Esse fluxo é uma importante ferramenta para determinar a valorização da empresa, pois projeta as riquezas que ela produzirá no futuro. Basicamente, o método cria uma projeção de fluxo de caixa, porém desconta valores com os custos de capital, que são os riscos que serão assumidos por eventuais investidores. O fluxo de caixa descontado é largamente utilizado no processo de compra e venda de ações ou cotas das empresas e nos processos de fusão, aquisição e outras técnicas de reorganização empresarial.

FLUXO DE CAIXA PARA INVESTIMENTOS

Quando uma empresa está acumulando saldos positivos em seu caixa, mantê-lo parado não é benéfico. É fundamental que os gestores criem estratégias para investir o dinheiro excedente. Esse capital pode ser aplicado em títulos, na expansão da empresa, na contratação de novos funcionários, no mercado financeiro, entre inúmeras outras possibilidades. Tal fluxo analisa as movimentações financeiras das despesas de capital e comprova que os investimentos estão gerando os resultados esperados. Caso não estejam, o administrador poderá alterar as aplicações em busca de ganhos maiores.

Por meio do Fluxo de Caixa, o presente documento visa obter indicadores importantes, como, por exemplo, TIR, VPL, Payback Simples e Descontato e Índice de Lucratividade.

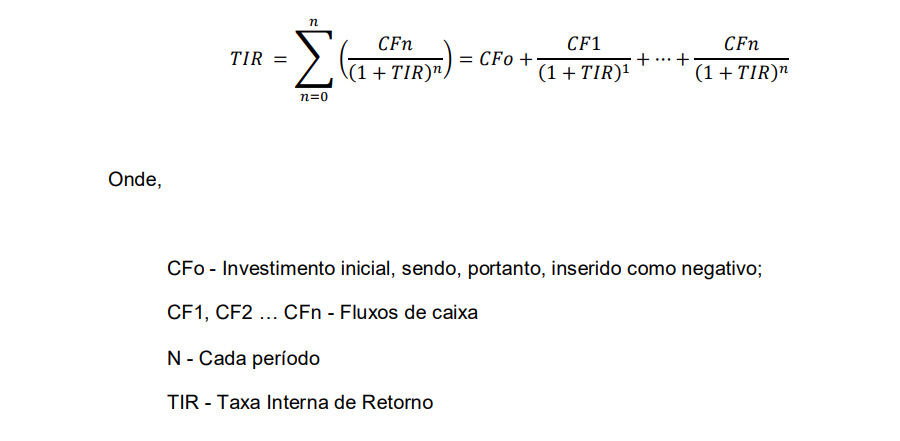

TAXA INTERNA DE RETORNO (TIR)

A Taxa Interna de Retorno (TIR), também conhecida em inglês por Internal Rate of Return (IRR), utilizada como referência para quando um investimento pode ter retorno igual a zero. É a taxa de remuneração do capital investido para que o Valor Presente Líquido (VPL) seja zero. Quanto maior a diferença positiva entre a TIR e a taxa de desconto (WACC), melhor será o investimento e consequentemente maior será o VPL.

Para o cálculo da TIR, se utiliza a seguinte fórmula:

Portanto, é comum aceitar projetos cuja Taxa Interna de Retorno seja superior ao custo de oportunidade de capital. Como na análise do VPL, o Critério da TIR é baseada na técnica do Fluxo de Caixa Descontado. E o investidor é indiferente a Projeto com VPL nulo pois, representa um ponto de equilíbrio econômico, em outras palavras, não cria nem destrói valor ao acionista.

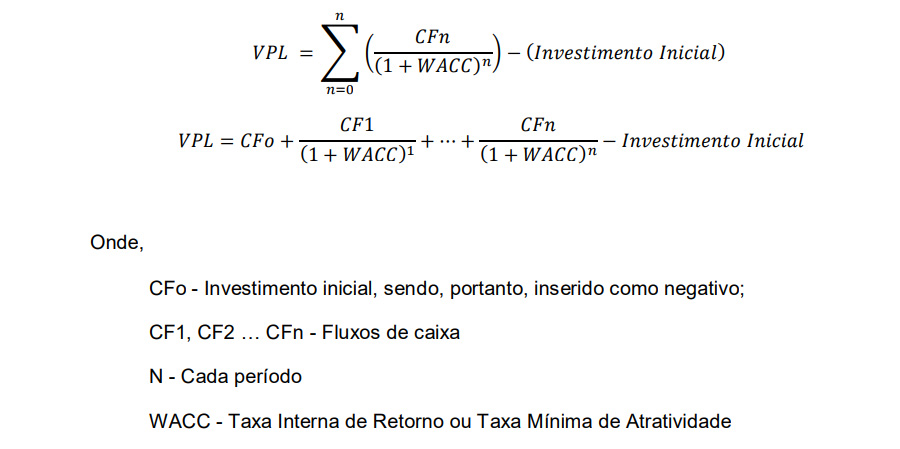

VALOR PRESENTE LÍQUIDO (VPL)

Esse valor reflete no tempo atual a série anual de fluxo de caixa durante o tempo de vida do empreendimento, isto é, qual quantidade monetária foi economizada durante toda a vida do empreendimento, considerando o custo de oportunidade do capital através da taxa de desconto. Quanto maior o VPL, mais favorável é o investimento.

Para o cálculo do VPL, se utiliza a seguinte fórmula:

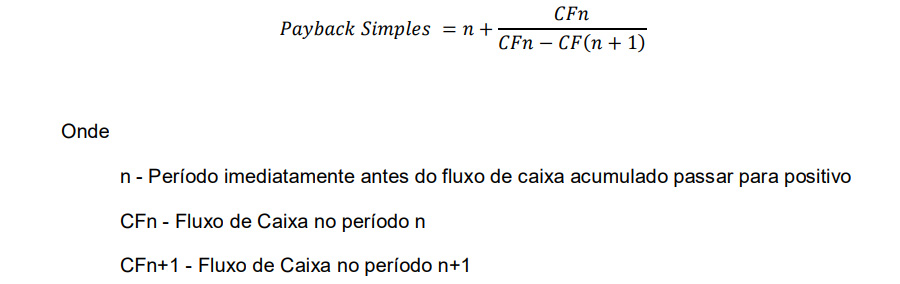

PAYBACK SIMPLES

Payback simples é um indicador financeiro que revela o tempo necessário para recuperar o custo de um investimento. Ele informa simplesmente o momento em que as entradas e saídas de caixa se igualam no tempo. Quanto menor o período de payback, mais atrativo se torna o investimento. Ignora a ordem na qual o Fluxo de Caixa é gerado dentro do período de payback e não leva em consideração o Custo de Oportunidade do Capital, ou seja, ignora o valor do dinheiro no tempo.

O cálculo do payback simples é feito a partir da seguinte fórmula:

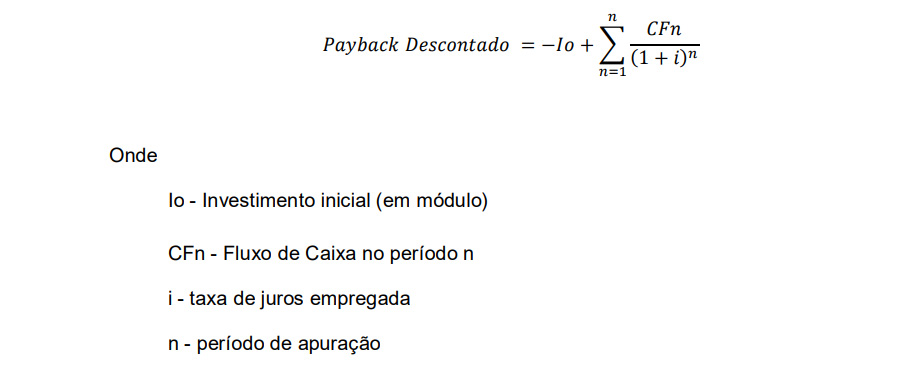

PAYBACK DESCONTADO

O payback descontado, embora seja uma fórmula relativamente simples de se compreender, leva em conta o peso do fluxo de caixa no Retorno Sobre o Investimento. Também utilizado no presente estudo para definir o tempo de contrato entre o agente privado e o poder público.

De forma goral, investimentos em negócios pedem um prazo mais dilatado até que sejam recompensados e produzam lucro. Por isso, é a partir do saldo das operações, registrado pelo fluxo de caixa, que o payback descontado se baseia. Nele, o tempo necessário para se obter o retorno sobre um investimento (ou ativo) é calculado de forma a descontar a taxa de juros compostos.

O cálculo do payback descontado é feito a partir da seguinte fórmula:

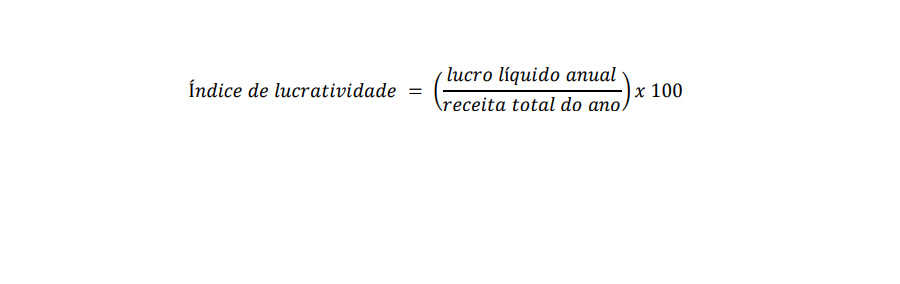

INDICE DE LUCRATIVIDADE

O índice de lucratividade mede a rentabilidade média das vendas, sendo considerado um indicador relevante, sobretudo para fazer comparações com empresas que operam no mesmo setor. Especificamente, o índice de lucratividade é calculado fazendo a relação entre o resultado operacional e a receita líquida de um determinado período de tempo.

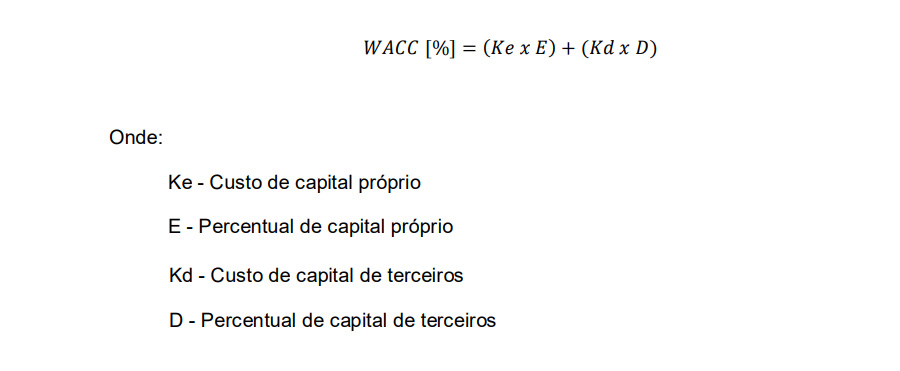

WACC

Weighted Average Cost of Capital (WACC) ou, em português, Custo Médio Ponderado de Capital é entendido no âmbito deste documento como a taxa mínima de atratividade do projeto. A metodologia do WACC é amplamente utilizada no mercado para fins de análise de investimento e avaliações econômico-financeiras, em resumo a metodologia busca definir o custo de oportunidade para um ativo ou mercado específico, analisando os diferentes custos de capital à disposição (próprio e de terceiros) e sua composição para o ativo ou mercado em questão.

O cálculo do WACC é dado pela seguinte fórmula:

Pela fórmula apresentada, o cálculo do WACC é dependente do cálculo do custo de capital próprio (Ke) e de terceiros (Kd), assim como da alavancagem do projeto (D).

Para o cálculo do Custo de Capital Próprio, considerou-se a metodologia do de Capital Asset Princing Model (CAPM), em linha com uma das metodologias mais utilizadas para a determinação deste componente. Esta metodologia busca definir uma taxa de retorno teórica apropriada para um ativo ou setor perante a uma carteira de mercado perfeitamente diversificada, considerando, entre outros elementos, a relação de risco sistêmico para o objeto em análise frente ao retorno de um ativo teoricamente livre de riscos.

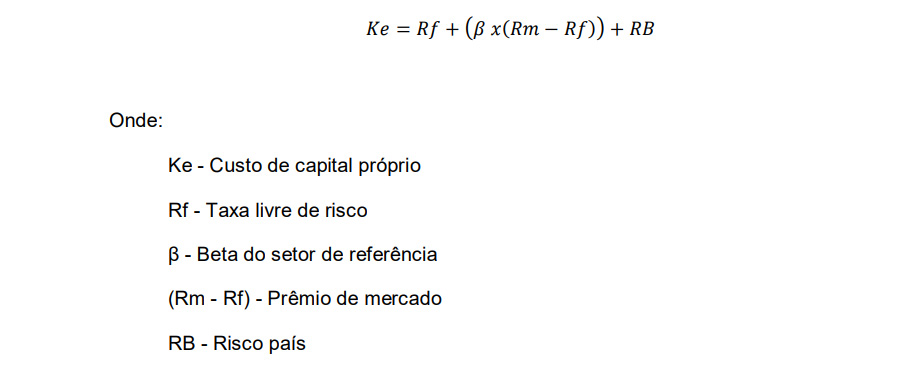

O cálculo do Ke é dado pela fórmula:

Válido ressaltar que para obtenção dos valores que compõem a fórmula apresentada anteriormente, o presente estudo considera o entendimento a seguir:

1. A taxa livre de risco equivalente ao retorno médio de títulos do tesouro norte americano com maturidade de 10 (dez) anos (T Bonds) entre 1995 e 2019 (FRED, 2020);

2. Beta alavancado, com base no Beta desalavancado do setor de referência de mercados emergentes (IBOVESPA, 2020), realavancado pela estrutura de capital considerada para o presente estudo;

3. Prêmio de mercado médio calculado entre 1995 e 2019 com base no retorno acima da taxa livre de risco de ações de grandes empresas americanas listadas no índice S&P500 (DAMODARAN, 2020);

4. Risco país calculado com base na média índice EMBI+ determinado pelo JP Morgan entre 1995 e 2019 (IPEA, 2020);

5. O cálculo considera a adequação de moedas e tropicalização do cálculo para Reais (R$) utilizando os índices de inflação de preços dos Estados Unidos e Brasil (INFLATION.EU, 2020).

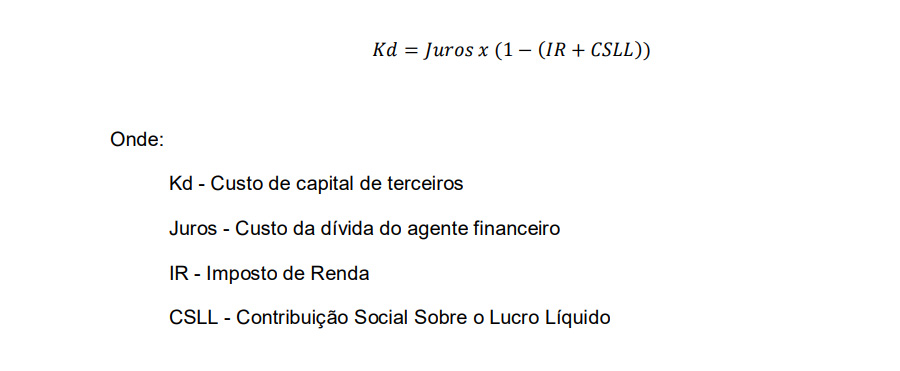

Para o cálculo do Custo de Capital de Terceiros, considerou-se o custo da dívida com base nas informações provenientes do Banco Nacional do Desenvolvimento (BNDES), em relação a uma taxa de juros. Esta, sendo composta por variáveis correspondentes ao Custo Financeiro, Taxa do BNDES e Taxa do Agente Financeiro:

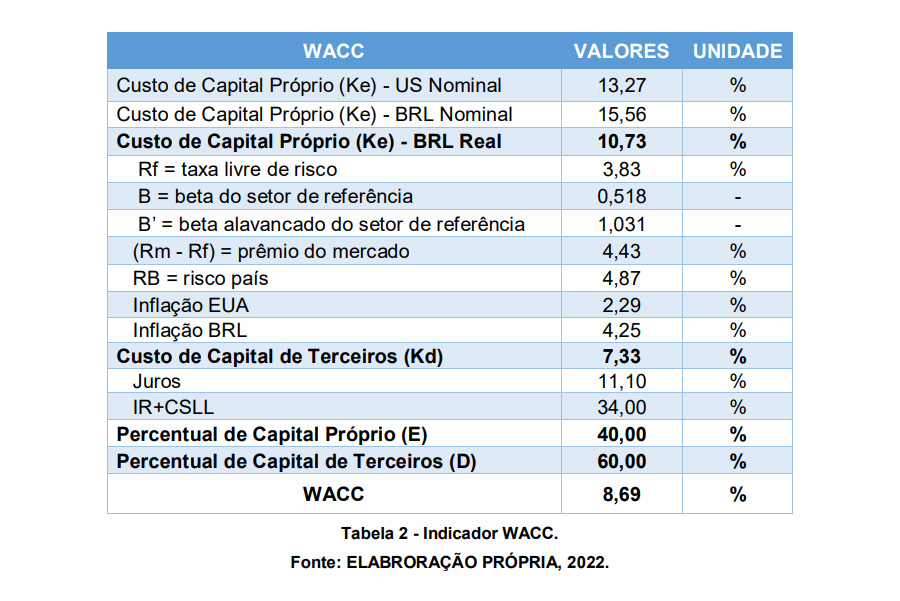

A Tabela 2 indica os valores relacionados com o cálculo do WACC para o presente estudo.

Importante ressaltar que o WACC estimado não determina a taxa interna de retorno real do futuro agente privado, pois essa será fruto da proposta vencedora da licitação e, da mesma forma, da eficiência ou ineficiência do agente privado durante evolução do contrato. Contudo, apresenta-se como a melhor estimativa do custo de oportunidade do mercado para participar da licitação do projeto proposto.

Sendo assim, o WACC estimado considerado como a referência para, dadas as premissas de remuneração consideradas no presente estudo, balizar o dimensionamento da contraprestação mensal requerida pelo mercado para que o projeto de PPP tenha viabilidade do ponto de vista do parceiro privado.

Corpo Técnico Filiados e Membros das Entidades:

Corpo Técnico Filiados e Membros das Entidades: